专精于高频领域,预计2022年功率MOSFET全球市场规模可达85亿美元

功率MOSFET是电力控制中必不可缺的专精于高频领域的功率器件。功率MOSFET是市场占比最高的功率器件,由于自身电压驱动、全控式、单极型的特点一般适用于对功率器件工作频率需求较高的领域。

宽禁带半导体材料迭代引领功率MOSFET性能演进。功率MOSFET主要是通过制程缩小、技术变化、工艺进步与材料迭代这四种方式逐步的提升自身的性能以满足世界电气化程度不断加深带来的电力需求。其中,宽禁带半导体材料的迭代引领着功率MOSFET向着更高的性能迈进。

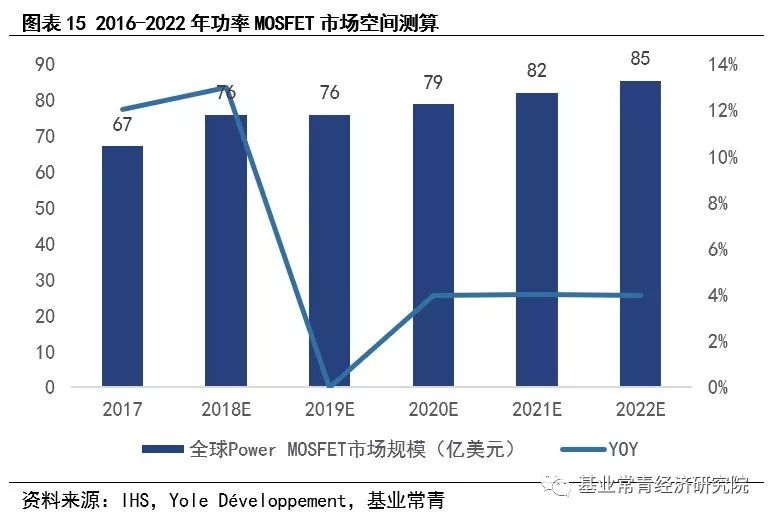

受益于世界的电动化、信息化以及对用电终端性能的更高追求,预计2022年功率MOSFET全球市场规模可达亿85美元,未来五年复合年化增长率为4.87%,而国内市场由于“进口替代”格局以及中低端MOSFET的产能转移趋势,未来五年预计年化复合增长率超过10%。

由于功率半导体是一个需求驱动型的行业,因此我们通过不同的供需格局将功率MOSFET分为高中低三个层次来判断未来不同类功率MOSFET的市场格局,并分析得出这种格局本质上是由各类功率MOSFET生产的基本工艺的演进进度决定的。

对于高端、中端、低端三种层次的功率MOSFET产品而言,核心竞争力分别为高品质产品的生产能力、渠道能力与成本控制能力。但由于单类功率MOSFET层次会从高端向低端自然下移,因此从长久来看,对于一家功率MOSFET企业而言,只有不断向着产品性能的更高峰攀登的研发技术能力才是核心竞争力。

从未来5-10年的中期视角来看,由于中国功率MOSFET的市场需求与本土企业供给间存在的巨大差距以及中国企业存在的特有成本优势,国内功率MOSFET企业额外获得“进口替代”的增量市场空间。同时,由于低端MOSFET产品的核心竞争力在于成本控制能力,能预见中低端功率MOSFET全球产能存在向中国转移的趋势。而在众多国内功率MOSFET企业中,我们大家都认为成本控制能力优秀的设计企业更能够借助这两股东风顺势而起。

自2017年9月以来,功率MOSFET由于数字货币矿机、电动汽车等领域加快速度进行发展带来新增需求旺盛的同时8寸线产能被指纹识别以及双摄芯片挤压造成供给不足,经历了一轮疯狂的涨价潮,整个行业快速增长。

但考虑到矿机热度退潮、智能手机出货量下滑等因素造成的需求降低,以及存储价格下降引发的半导体行业周期性下行,和随之而来来的8寸线产能释放,我们对功率MOSFET继续涨价的可能性持谨慎态度。在可能到来的降价趋势中,我们大家都认为在涨价潮中谨慎行事,没有盲目扩产囤货,并且因为具备优质渠道因此拥有良好的经营性现金流的设计企业有望在行业收缩周期规避风险、逆势前行。

我们认为功率MOSFET企业长期受益于提升研发技术能力,中期受益于做好成本控制以把握“进口替代”趋势,短期受益于巩固下游渠道抵御价格下降风险。据此我们推荐关注现金流良好、成本控制能力强且具备中高端产品生产能力或潜在生产能力的国内功率MOSFET设计企业。

社会电气化、信息化进度没有到达预期;国内企业技术进步没有到达预期/国内人力成本快速上涨;半导体行业下行程度超过预期。

1 专精于高频领域,预计2022年功率MOSFET全球市场规模可达85亿美元

1.1 作为电压驱动的全控式单极型功率器件,功率 MOSFET专精于高频领域

在11月21日的报告《功率半导体总览:致更高效、更精密、更清洁的世界》中我们主要向读者们介绍了功率半导体这一现代社会电气化运作的核心并对其未来的发展的新趋势做出了一定的预判。在这篇报告中,我们则希望向读者们展示功率MOSFET这一当今全世界内市场占比最大的功率器件细分行业。

根据IHS及Gartner的相关统计,功率MOSFET占据约40%的全球功率器件市场规模。

MOSFET全称Metal-Oxide-SemiconductorField-Effect Transistor,中文名为金属-氧化物半导体场效应晶体管,简称金氧半场效晶体管或MOS管,是一种可以普遍的使用在模拟电路与数字电路的场效晶体管。而功率MOSFET则指处于功率输出级的MOSFET器件,通常工作电流大于1A。

由于功率器件的分类方式非常多样,且各分类方式的分类逻辑并不存在上下包含的关系,因此在这里我们从驱动方式、可控性、载流子类型这三个分类维度将功率MOSFET定义为电压驱动的全控式单极型功率器件。

可以发现,功率MOSFET的电压驱动、全控式和单极型特性决定了其在功率器件中的独特定位:工作频率相对最快、开关损耗相对最小,但导通与关断功耗相比来说较高、电压与功率承载能力相对较弱。

因此功率MOSFET会在两个领域中作为主流的功率器件:1.要求的工作频率高于其他功率器件所能实现的最高频率的领域,目前这个最高频率大概是70kHz,在这样的领域中功率MOSFET成为了唯一的选择,代表性下游应用包括变频器、音频设备等。2.要求工作频率在10kHz到70kHz之间,同时要求输出功率小于5kW的领域,在这样的领域的绝大多数情况下,尽管IGBT与功率MOSFET都能实现相应的功能,但功率MOSFET往往凭借更低的开关损耗(高频条件下开关损耗的功耗占比更大)、更小的体积以及相比来说较低的成本成为优先选择,代表性的下游应用包括液晶电视板卡、电磁炉等。

根据载流子种类与掺杂方式,MOSFET可以被分为4种类型:N沟道增强型、N沟道耗尽型、P沟道增强型、P沟道耗尽型。

由于功率MOSFET往往追求高频率与低功耗,且多用作开关器件,因此N沟道增强型是绝大多数功率MOSFET的选择。

功率MOSFET自1976年诞生以来,不断面对着社会电气化程度的提高所带来的对于功率半导体的更高性能需求。对于功率MOSFET而言,主要的性能提升方向包括三个方面:更高的频率、更高的输出功率以及更低的功耗。

为了实现更高的性能指标,功率MOSFET主要经历了制程缩小、技术变化、工艺进步与材料迭代这4个层次的演进过程,其中由于功率MOSFET更需要功率解决能力而非运算速度,因此制程缩小这一层次的演进已在2000年左右基本上终结了,但其他的3个层次的演进仍在帮助功率MOSFET不断追求着更高的功率密度与更低的功耗。

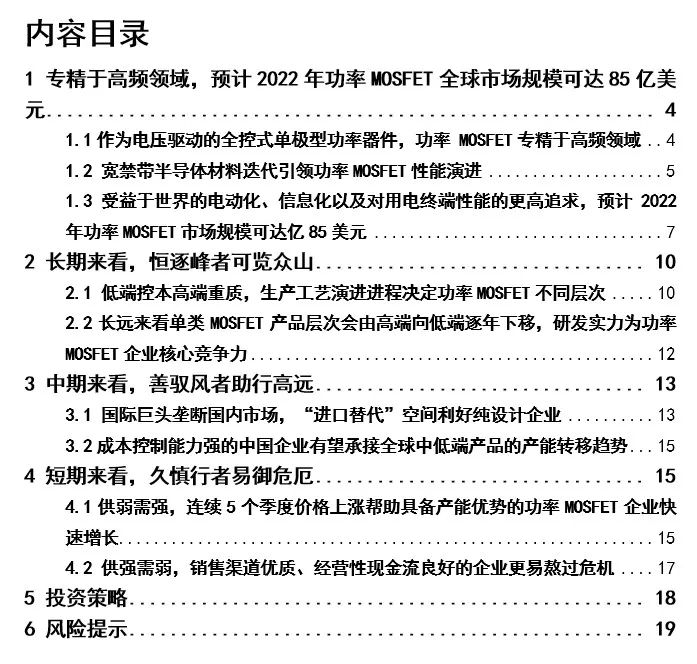

目前,市面上的主流功率MOSFET类型最重要的包含:由于技术变化形成的内部结构不同的Planar、Trench、Lateral、SuperJunction、Advanced Trench以及由于材料迭代形成的半导体材料改变的SiC、GaN。其中尽管材料迭代与技术变化属于并行关系,比如存在GaN Lateral MOSFET,但就目前而言,由于宽禁带半导体仍处于初步发展阶段,所有面世的宽禁带MOSFET的性能主要由材料性能决定,因此将所有不同结构的GaN MOSFET和SiC MOSFET 分别归为一个整体。

1.3 受益于世界的电动化、信息化以及对用电终端性能的更高追求,预计2022年功率MOSFET全球市场规模可达亿85美元

在《总览》中我们提到,功率半导体行业是一个需求驱动型的行业,因此功率MOSFET行业的市场空间主要源于对功率器件的需求为10kHz以上的工作频率以及5kW以下的输出功率的行业的市场空间。

而这8个行业的主要增长动力,又主要源于三个趋势:电动化趋势、信息化趋势以及对用电终端性能的更高追求趋势。

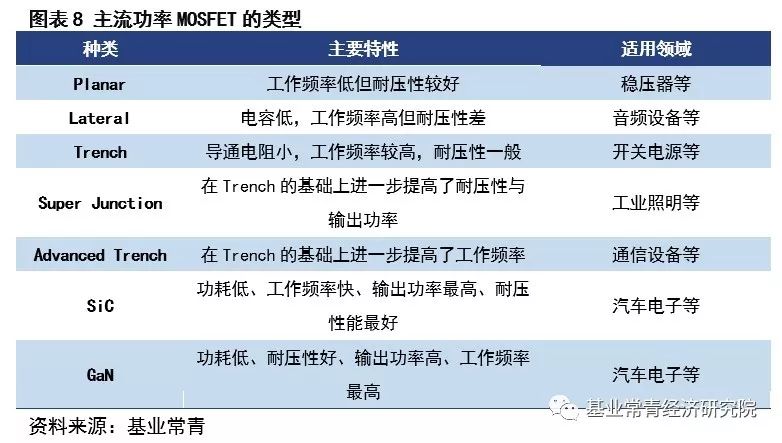

电动化趋势主要影响汽车电子以及工业这两个行业,汽车行业的电动化无疑是当今世界电动化最显著的一个特征,这既源于汽车行业每年全球近1亿量的产销量规模,也源自于汽车电动化后3-4倍的功率半导体用量规模增长;而工业则主要因为电动化带来整体用电量的提升,从而带动包括电源、太阳能逆变器等电力传输领域行业的增长。

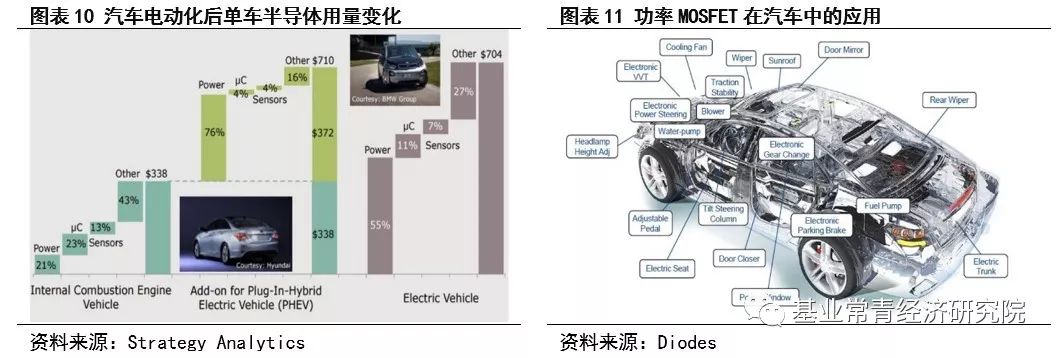

信息化趋势主要影响无线设备、计算存储以及网络通讯这三个行业,就未来世界的趋势而言,无论是物联网或是AI,本质上不能离开更大程度上数据的收集、计算与传输,而数据量的增加,必将带来用电量与用电设备的增加,来提升在这些设备中会被主要使用的功率MOSFET的市场空间。

对用电终端性能的更高追求趋势则主要影响音画设备、家用电器以及医疗设施这三个行业。所谓对用电终端性能的更高追求,包括更高的音画质、变频降噪等舒适感需求和更精准多样的医疗设施检测等。以对电脑画质更高的要求为例,更高的电脑画质需求更高运算速度的GPU和更多的显存,更高运算速度的GPU和更多的显存又自然需求更多相的供电来驱动其稳定工作,而每一相供电都需要2-4个功率MOSFET。

受益于电动化、信息化以及对用电终端性能的更高追求带来的新增市场以及供需格局带来的价格变化,结合IHS、Yole Développement的相关测算,我们预计功率MOSFET市场在2018年将略高于2017年12%左右的上涨的速度达到13%,在2019年由于挖矿机、智能手机等下业的需求不振维持市场规模不变,在2020年以后由于物联网、AI、5G等信息产业的兴起回升至4%的年化上涨的速度,至2022年实现约85亿美元的市场规模,对应的复合年增长率为4.87%。

尽管功率半导体长远追求更高的功率密度以及更低的功耗,不一样的种类的功率MOSFET的市场地位与利润空间却并不完全由功率密度的高低与功耗的多少决定。比如Lateral型的功率MOSFET尽管属于比较早期被研发成功的功率MOSFET,且存在耐压低功率密度难以提升的缺陷,但利润率一直较高。

有两个原因造成了目前的这种局面:1.功率半导体行业的整体发展趋势是提高功率密度、降低功耗,但如果细化到某一个指标,比如工作频率时,后研发的Super Junction等类型的功率MOSFET并不比Lateral型更有优势;2.只有满足了下业特定性能需求的两种MOSFET才能形成替代,因此无法替代的Lateral型在市场地位中与技术更为先进的Super Junction等类型比肩,获得更高的超额利润。

由于功率半导体是一个需求驱动型的行业,因此,在将各类型的功率MOSFET分层来讨论未来的结构趋势时,我们更倾向于通过生产商与下游的关系将不同的功率MOSFET比较抽象地分为低端、中端和高端,而不依据功率密度的大小或功耗的多少来划分。

一般来说,低端层次的功率MOSFET所满足的性能要求相比来说较低、容易达到,且这种MOSFET面临着无从接着来进行生产的基本工艺演进,或者对这种MOSFET进行生产的基本工艺演进带来的成本超过了其相对于更先进MOSFET的使用成本优势。

对应到生产商的层面,我们大家都认为该层次的功率MOSFET领先制造商生产的基本工艺演进已经停止,绝大多数市场参与者的产品性能差异性小,此时价格成为下游厂商选择产品的主要原因。

中端层次的功率MOSFET所满足的性能要求适中,想要生产出相应性能的功率MOSFET具有一定的难度,对这种MOSFET进行生产的基本工艺演进带来的成本低于其相对于更先进MOSFET的使用成本优势或并不存在更先进的MOSFET可选方案。

对应到生产商的层面,我们大家都认为该层次的MOSFET领先制造商生产的基本工艺演进仍在继续但已处于中后阶段,演进速度显著放缓,生产的基本工艺演进积累各不相同的生产商产品性能存在一定的差异,此时下游厂商首先是根据自己所需求的产品性能来选择生产商名录,其次再考虑价格、供货量等因素。

高端层次的功率MOSFET所满足的性能要求高,想要生产出相应性能的功率MOSFET存在较高的技术壁垒,并不存在更先进的MOSFET可选方案。

对应到生产商的层面,我们大家都认为该层次的MOSFET领先制造商刚刚开启生产的基本工艺演进,演进速度较快,仅有领先厂商能够生产该层次的MOSFET,此时下游厂商更为关注自己所需求的产品性能,对价格的敏感度较低。

因此我们大家都认为,上下游与不一样的功率MOSFET的不同关系,本质上是由于生产的基本工艺演进进程(等价于该MOSFET领先厂商的生产的基本工艺演进进程)的不同而导致的。

其中由于下游厂商不同的选择标准,各类MOSFET部门的核心竞争力也各不相同。对于低端功率MOSFET部门而言,由于下游厂商仅关注价格,成本控制能力成为核心竞争力;对于高端功率MOSFET生产部门而言,自然高品质产品的生产能力成为核心竞争力;而对于中端功率MOSFET部门而言则很复杂,由于价格和性能对于不同下游厂商的重要性动态变化,在产品性能与价格均具备一定市场竞争力的前提下,渠道能力决定了企业能找到多少与自身产品匹配的下游客户,从而决定了营收规模,成为核心竞争力。

2.2 长远来看单类MOSFET产品层次会由高端向低端逐年下移,研发实力为功率MOSFET企业核心竞争力

在2.1中,我们根据不一样的功率MOSFET的行业特性与上下游关系将功率MOSFET分为了低端、中端和高端三个层次,并总结了三个层次分类的本质原因是由于生产的基本工艺演进进程的不同,以及三个档次产品分别的核心竞争力。

但是功率MOSFET产品的核心竞争力与功率MOSFET企业的核心竞争力存在着较大的差别。同样有两点原因:1.对于一家功率MOSFET企业,很少有只生产一种层次的功率MOSFET产品。2.单类功率MOSFET的层次会由高端向低端逐年下移。

单类功率MOSFET的层次会逐年下移本质上是由于该类功率MOSFET的生产的基本工艺演进进程会逐年成熟,当生产的基本工艺演进进程达到中后期,演进速度放缓时,高端层次的功率MOSFET自然下移至中端层次,而当生产的基本工艺演进进程结束时,中端层次的功率MOSFET自然下移至低端层次。

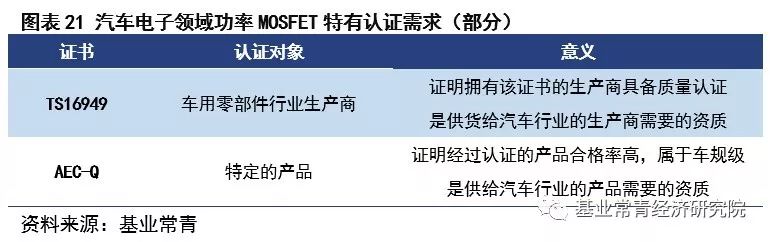

这两年的汽车行业正好是一个非常好的观察者,由于汽车行业很关注安全性,因此对零部件的一致性与合格率很有高的要求,通常一个合格的产品仍然要经历1-2年的验证周期。这就是怎么回事汽车行业对性能要求高,且需求的产品仅能由领先厂商生产,但有一部分却使用的是中端的功率MOSFET的原因——汽车行业使用的是从高端层次自然下移至中端层次的功率MOSFET。

同时,我们大家都认为功率半导体行业会因为社会电气化程度的加深对功率半导体提出的更高需求,而不断追求着更好的性能。因此,高端层次将不断涌现新的功率MOSFET类型(直至功率MOSFET结构被别的功率半导体结构替代),而低端层次性能较差的功率MOSFET类型的市场空间将不断被压缩。

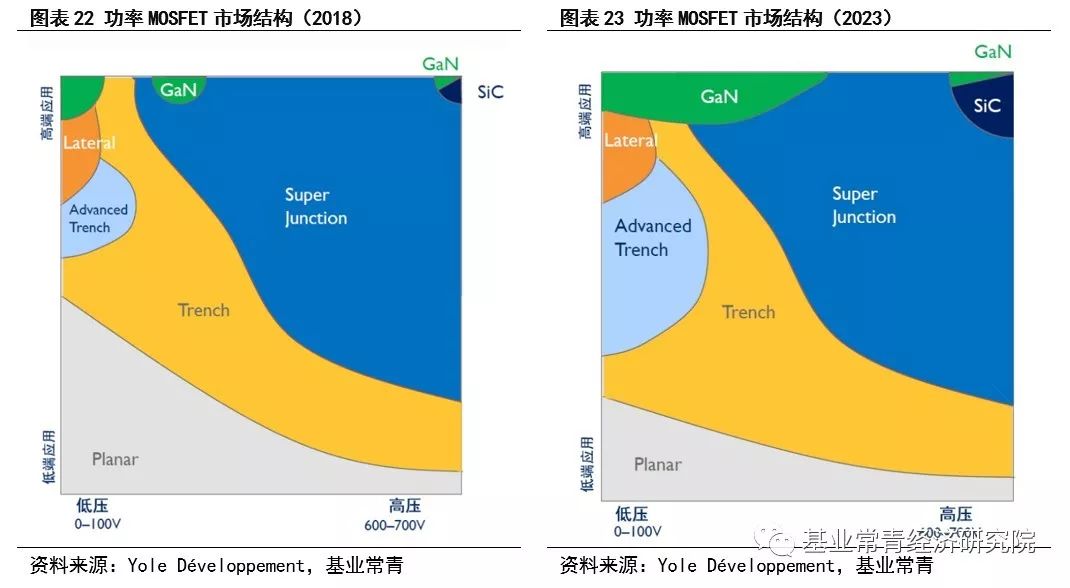

Yole Développement也曾给出预判,未来五年会出现三个显而易见的结构变化趋势:Trench MOSFET将从中端下移至中低端,替代部分Planar MOSFET的低端市场,Advanced Trench(如SGT等)MOSFET将彻底下移至中端,替代Trench MOSFET在低压领域的中端市场,宽禁带(SiC、GaN等)MOSFET将更广泛地占据高端市场。

因此对于一家功率MOSFET企业而言,无论是依赖成本控制能力来占据低端市场,或者依赖渠道能力来占据中端市场都不足以保障企业的长远发展,因为本质上无论现在的某类功率MOSFET占据着哪个层次的市场,长远来看都有市场空间被不断压缩的一天。

而如果一家公司能够凭借研发实力不断实现具备新涌现的高端层次功率MOSFET的生产能力,一方面能够帮助企业实现高端领域产品核心竞争力的慢慢地加强,另一方面由于高中低端产品的渠道可以共用、生产所带来的成本会因为规模效应下降等原因,企业在中端产品和低端产品领域的核心竞争力也能协同增强。

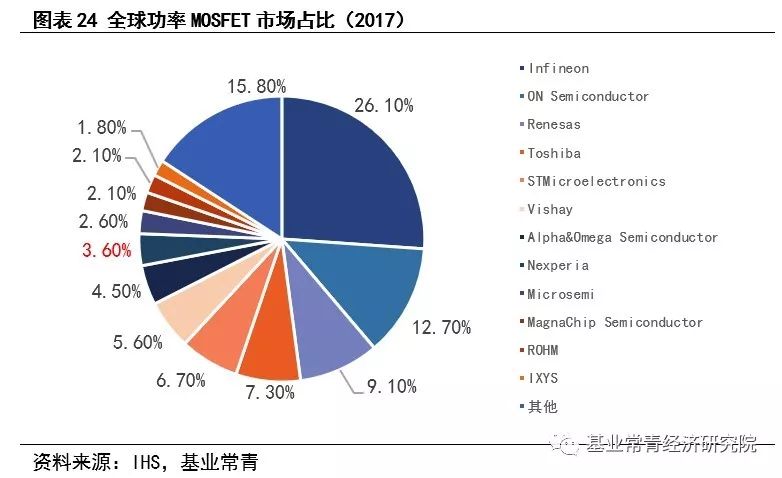

根据IHS的研究结果为,全球功率MOSFET市场前十二大企业共占据84.2%的市场空间,其中仅有中国资本收购的外国企业Nexperia位列其中,占据3.6%的市场占有率。

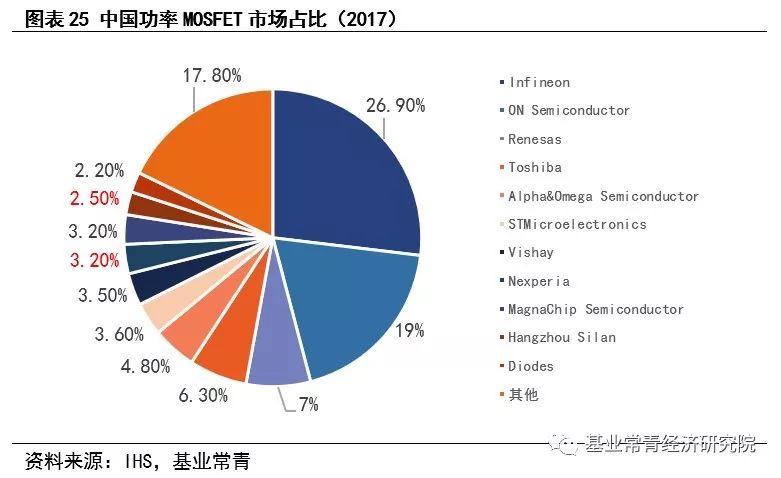

中国功率MOSFET市场前十一大企业共占据82.2%的市场空间,其中中国资本收购的外国企业Nexperia位列第八,占据3.2%的市场份额,中国企业士兰微位列第十,占据2.5%,二者合计为5.7%。

由于2017年中国功率MOSFET市场规模26.39亿美元,占据全球67.12亿元市场规模的39.3%,据此能判断,中国功率MOSFET市场需求量与中国企业供给量存在巨大差距,中国功率MOSFET行业存在进口替代空间。

此外,由于国内功率半导体行业具备较高的实现进口替代的可能性,且短期内设计厂商可通过晶圆代工厂的技术积累,通过聚焦于设计领域的研发,快速提升产品的性能与规模,因此短期内设计厂商相较于IDM厂商更容易把握“进口替代”进程,取得加快速度进行发展。(具体论证过程详见系列报告之一《功率半导体总览:致更高效、更精密、更清洁的世界》)

在2.1中我们指出低端功率MOSFET产品的核心竞争力在于成本控制能力。并且由于功率MOSFET产品层次的自然下移,部分中低端产品的核心竞争力也将从渠道能力向成本控制能力过渡。

与此同时,面对将要被进一步压低的利润率,以及由于近年来电动汽车行业的蓬勃发展使得相应的中高端MOSFET和IGBT的需求提高,欧美的功率半导体大厂往往选择更多地将毛利率低的中低端MOSFET产能转移至中高端MOSFET以及IGBT领域,会放弃毛利率较低的中低端MOSFET市场。

由于下游客户选用功率半导体时需要经过一段时间的验证周期,因此存在一定的替换成本,但由于国外厂商的直接退出,下游客户一定要承受替换成本,此时成本控制能力更好的中国企业有望凭借更低的价格打入这些下游厂商的供货体系,以此来实现企业规模的快速增长。

4.1 供弱需强,连续5个季度价格持续上涨帮助具备产能优势的功率MOSFET企业快速增长

2016年下半年,存储价格开始上涨,随后更带动12寸晶圆线季度开始上涨,于是晶圆代工厂选择加快将产能从8寸线寸线转移,同时指纹识别芯片和双摄芯片在智能手机中的大量应用占据了大量的8寸线产能,生产功率MOSFET的8寸晶圆产能因此遭到挤压,市面上功率MOSFET供给下降。

与此同时,短期内区块链货币的火热带来矿机销量的提升、电动汽车占比的快速提高以及长期中社会电动化、信息化程度的加深都带来了对功率MOSFET的增量需求。

供给缩减的同时需求上升,功率MOSFET行业于2017年第三季度启动涨价潮。

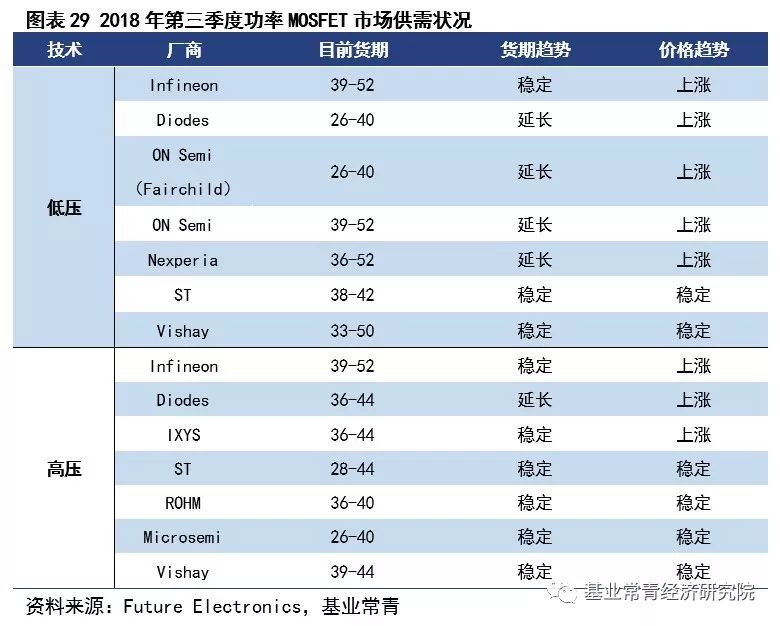

而根据FutureElectronics发布的2018Q4(2018年三季度)报告,功率MOSFET的涨价仍未终止,其中部分厂商产品货期仍在延长且价格仍在上涨。

功率MOSFET的涨价潮已持续了5个季度。在这五个季度中,我们大家都认为,大部分功率MOSFET企业都享受了价格持续上涨带来的营收与利润规模红利,但具备产能优势的企业在此期间获得了超额的利好。

根据FutureElectronics的2018Q4报告似乎很容易得出功率MOSFET涨价潮仍在继续的结论,但我们对这件事保持着相对谨慎的态度。

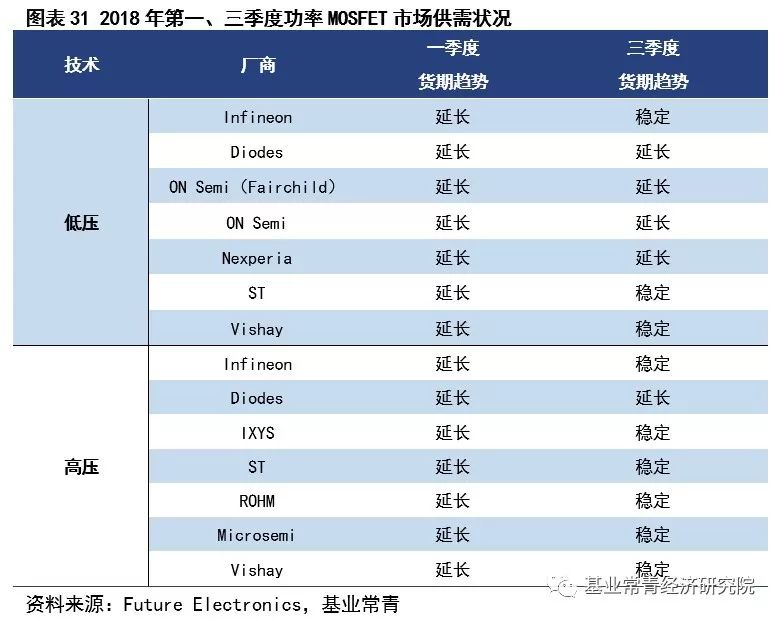

首先是因为如果结合2018年Q2(2018年一季度)报告,尽管Q4是部分厂商仍在延长交期、提高价格,但毫无疑问整体而言功率MOSFET已经摆脱加速上涨的局面,开始趋于平缓。

同时无论是开启本轮半导体涨价潮的存储,或是同样主要使用8寸线生产的MCU,都体现出货期与价格平稳乃至下降的趋势,因此我们大家都认为8寸线产能被部分释放,功率MOSFET供给增加。

从需求端而言,根据IDC数据,由于智能手机渗透率已上升至高位,截止到2018 年第三季度全世界智能手机出货量连续下滑四个季度,我国智能手机出货量连续下滑六个季度。

此外,再叠加矿机市场热度熄灭等因素的造成的需求进一步下滑,我们大家都认为从2018年四季度开始,由于功率MOSFET的产能供给增加而需求短期内减少,本轮价格持续上涨行情将遭到延缓甚至终止。

而在价格下降的时候,我们大家都认为大部分企业都会经历营收和利润滞涨乃至下滑的影响,但下游销售渠道稳定的企业受到的影响比较小。我们大家都认为企业拥有好的渠道的体现应该包括:账期稳定、存货少、经营性现金流良好,而一家公司无论是账期延长或存货增加均会对经营性现金流造成负面的影响,因此我们大家都认为良好的经营性现金流某些特定的程度上能代表企业拥有优质的下游渠道。

根据以上的分析,我们大家都认为功率MOSFET企业长期受益于提升研发技术能力、中期受益于做好成本控制以把握“进口替代”趋势、短期受益于巩固下游渠道抵御价格下降风险。且由于长期需求的提升以及“进口替代”局势带来的额外增量市场空间,预计未来五年国内功率MOSFET行业年化复合增长率超过10%。据此我们推荐关注现金流良好、成本控制能力强且具备中高端产品生产能力或潜在生产能力的国内功率MOSFET设计企业。

但2018年功率MOSFET企业往往因为前期涨价形成对业绩的拉抬,存在一定的估值泡沫,且目前处于半导体行业周期下行的趋势中,从投资的时间节点而言,我们大家都认为未来会产生更好的投资机会,因此对具体企业的推荐会在我们判断出行业恢复向上趋势后的下一篇跟踪报告中为大家呈现。

(1)社会电气化、信息化进度没有到达预期:我们判断,未来功率MOSFET的长远驱动力是社会电气化、信息化程度的加深,如果相关对应行业包括电动汽车、AI、物联网等发展没有到达预期,功率MOSFET行业的发展也将随之放缓。

(2)国内企业技术进步没有到达预期/国内人力成本快速上涨:作为国内功率MOSFET行业发展的核心逻辑之一,进口替代的进度受国产MOSFET性能以及国产MOSFET价格上的优势的影响较大,如果国内功率MOSFET企业没办法生产出满足下游需求的产品或产品价格上的优势消失,国内功率MOSFET行业的发展速度将受到较大影响。

(3)半导体行业下行程度超过预期:如果半导体行业下行周期过长或下行幅度过深,容易打击功率MOSFET行业的市场规模增长与后续产能扩张,功率MOSFET行业的发展也将随之放缓。返回搜狐,查看更加多